一个集装箱涨了16倍,一柜难求还要等多久?

1.为什么货代是可以一夜暴富的生意?2.货代是“一手交钱,一手交舱,油水进袋”的生意吗?

这场突如其来的疫情,彻底改变了世界供应链格局。

这个改变是指中国供应链更加称霸全球,曾经一度转移到东南亚的工厂也开始回流到国内。所以一时间,似乎全世界都在购买中国制造的商品。

直接体现就是跨境电商的爆发式增长,“要说去年的业绩,如果没有翻倍,都有点丢人。就算几十亿规模了也能翻倍,可见火爆程度。”一位大卖高管告诉36氪。

再比如新加坡首富李小冬创立的东南亚电商Sea,虽然4年涨了近30倍,但去年就贡献了最重要的7倍;中国最大船公司中远海控股价也一年涨了10倍,今年前三季度净利润更是突破675亿,同比增长16倍。

整个跨境电商火热下,受益的就是物流(海运为主)。因为今年亚马逊封掉了不少账号,而运费却一直涨。

以中美航线为例,一个40英尺(12米长、2.3米宽、2.4米高)的集装箱,此前从上海运到美国费用是1500美元左右,现在标价已经是2.5万美元,涨了16倍。

更夸张的是,在36氪走访中发现,即使一口价3.5万美元的集装箱也很抢手,卖到4万美元仍有市场。

反映即期运价的波罗海干散货指数(BDI)从去年年中开始上涨,5月破3000点创下了11年来历史新高,在10月初更是突破了5000点。

运费暴涨反应到卖家身上就是成本的增加,一位卖家向36氪表示,海运费用已占到店铺成本30-40%,此前只有20%。

居高不下的运价能否维持?成为行业所有人最关注的点,世界第三大船公司达飞轮船曾宣布暂停涨价5个月,随后多家船公司纷纷跟进。

但是,多位业内人士告诉36氪,海运价格也许不会上涨,但短期内也降不下来。暂停涨价的表态实则是一种策略调整,目的在于可以让运价更长期地留在高位。

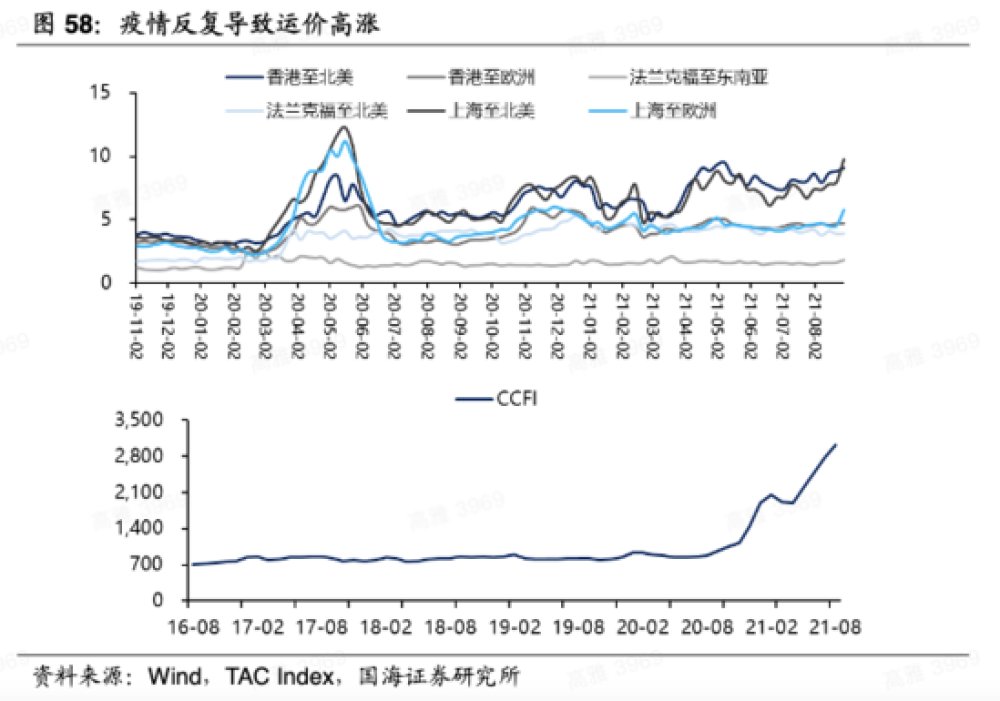

疫情以来运价高涨

背后逻辑很简单,一方面是一些航运公司今年最后三个月的大部分运力已经售罄,调价对船公司几乎没有影响;另一方面是不少托运人以较高运价签署了长期合同,稳住了运价。

“就算是运力能恢复正常供给,作为资源持有方的船公司也可以只提供‘有限’仓位来保证价格。”东翔国际物流创始人陈东南向36氪表示,毕竟现阶段船公司掌握了海运市场的最大话语权。

在整个链条中,船公司定价只是一部分,更重要的部分来自层层中介——也就是货代。

“我们提供的服务有点像留学中介,一个是帮学生出国读书,一个是帮卖家送货出海。”一名货代向36氪解释。他们填补的是船公司和卖家之间信息差。

船公司吃大肉,货代是不是也跟着吃肉呢?一家成立10年的货代公司创始人向36氪证实,公司业绩最好的员工月收入肯定在十几万以上。

正因为暴富的吸引,最近一年新进货代行业的公司数量超过9500家,而过去3年成立的货代公司才1.5万家。

今天,36氪将讨论以下问题:

1.为什么货代是可以一夜暴富的生意?

2.货代是“一手交钱,一手交舱,油水进袋”的生意吗?

3.为什么货代有近百年的行业历史,却仍是极为分散的市场?

4.今天的海运红利期对货代行业是蜜糖还是砒霜?当下时点,货代行业数字化的机遇在哪里?

靠天吃饭的生意

航运作为一个强周期的行业,往往随着需求的变化而变。但疫情带来的不同是供给端也在发生变化,两者的叠加结果就是海运价格暴涨。

这也让靠天吃饭的货代行业迎来一波快速增长红利期,所以行业里时不时充斥着靠“炒箱”一夜暴富的传说。

从供需来看,当需求增加时,运力紧缺,运价随之上涨,船公司纷纷开始进行造船的军备竞赛。而新船投入使用并没有那么及时,船舶交付最少也要几年。

因此,当大批新船投入时,运力过剩又会导致供需颠倒,运价重新滑落。

如果回溯过往,会发现疫情以来的海运暴涨,并非是周期失效,而是始于海运低迷了十年后的供需错配——

去年初,疫情导致中国出口贸易基本陷入停滞,船公司也被迫通过削减运力维持运价。后面随着疫情逐渐被控制,复工复产速度瞬间爆发。

加上海外疫情开始蔓延,中国供应链优势再次凸显。而海外的线上消费需求是暴发式增长的,所以对船公司的需求空前。

出口需求爆发式增长,全球订单与产能纷纷涌向已经复工的中国。

由于此前运力削减,空集装箱早已滞留在欧美等地,集装箱资源变得十分紧俏。雪上加霜的是,海外疫情导致各个港口码头作业效率急剧下降,堆积的集装箱面临无人卸货困境。

一位跨境电商告诉36氪,之前一艘从中国开到美国的货船,海上行驶大概要20多天,卸货最多一周。但是今年仅仅卸货就要2星期,如果航线堵塞,一批货在海上的时间可能接近两个月。

本来就稀缺的集装箱还漂在海上。到达码头后停留时间变长,意味着承担费用更高。

因此,不少船公司为节约成本,通常选择不等集装箱卸完货就直接返航,这直接导致回流到国内的集装箱越来越少。最后结果就是,即使船公司有运力,但已没有空箱装货。

一端是暴涨的出口需求,另一端是回转迟缓的集装箱,供需严重失衡下,海运价格坐上了“火箭”。

如果仅是周期性带来的供需失衡,或许海运价格还不至于飙升至此。但一系列戏剧性的事件加速了供需错配,尽管这些都是黑天鹅事件。

先是占世界海运贸易14%的苏伊士运河,被“长赐号”拦腰截断,导致“世纪堵船”,接着是承载了全国对美贸易1/4的深圳盐田港疫情(去年集装箱吞吐量比美国最繁忙的洛杉矶多近50%)。

据业内人士透露,苏伊士运河当时拥堵的船,有些直到现在才停靠在欧洲码头。同样,为了不耽误交货,货代公司开始将货物分流至蛇口港、赤湾港和南沙港等,但还是解决不了拥堵。

原计划由欧洲驶向亚洲的船舶无法正常靠岸,沿线港口无船挂靠现象严重,致使原定4月从中国出口的货物大量积压。

由此带来的连锁反应,更是让“一箱难求”变成了“一仓难求”。

层层加价的货代助推

除了上述原因导致海运暴涨之外,货代利用红利期捞金便是另一重要原因。

一家成立10年的货代公司创始人告诉36氪,今年货代业务员月入十几万,是一件很正常的事。“讨论今年货代为什么赚钱是一件毫无意义的事。”他说,“并不是他们能力有多出众,只是因为手里有客户,又恰好赶上了好时候。”

如果细分货代行业,会发现这是一个复杂的经销体系。据行业内人士透露,货代行业至少可以划分3至4层。

其中,头部一级代理,直接拥有船公司合作资源。市场上几家老牌货代,瓜分了船公司提供的大部分舱位,所以它们大多面向可发整柜货的大卖家们。

后面的二代三代就只能从一代买资源,所以它们的市场大多由中小卖家组成。“目前市场上有稳定一手仓位的公司并不多,大多数货代都是二三级代理。”大森林物流创始人张娟娟向36氪透露。

不过,由于今年舱位紧缺,即便对于一些一级代理公司,拿到的舱位也不足以满足卖家们订单。

“我们的供应商现在不仅仅是船公司和同行,什么样的人只要有资源,都是我们的供应商。”张娟娟说。

行业内复杂的多层经销体系,也意味着每经手一层货代,都有一层加码的机会。因此,卖家们拿到的舱位,大多覆盖了几层货代的成本。

在今年,能拿到一手货源的货代们大多赚得盆满钵满,月入深圳一套房的也时有听说。

任何市场暴富的永远是少数,“今年也没有想象的那么赚钱,如果忽然接到大客户,通常都是别人跑的单,自己手里的稳定客户还是要维护关系,不会捞得太狠。”一位货代向36氪坦言。

赚快钱需要一点运气,数字化货代平台跨境好运COO星空将其总结为“眼疾手快”。

“比如你认识某个人,他手里刚好有仓位,你正好有卖家资源,就可以买来他的舱位转手,但你并不需要任何资质。”

海运的红利短时间不会消退,但货代很难持续。

尽管全球的船公司们已形成了三大联盟,联盟能保证市场稳定:头部马士基和地中海组成“2M联盟”,腰部中远海控、达飞、长荣组成“Ocean联盟”,尾部赫伯罗特、阳明海运等组成的“THE联盟”;以及今年赚到的利润足以养活自己很多年。

但是货代近期已经遭受了第一次冲击。美森海运价格全线大幅下降,价格由此前近30元/kg,到如今16元/kg左右,有些货代甚至报价12元/kg。

根据业内人士判断,此次美森价格跳水,与近期限电有关。工厂产能下降,交货期限延迟,黄牛们也急着脱手箱子。

高度分散,第一名市占仅2.9%

尽管海运存在很多风险,比如货物液化、搁浅、进水、机器失灵、异常天气、海盗等。但直到今天,海运仍承担着全球贸易约90%的货物运输。

以全球第四大最繁忙集装箱港口、全球单体吞吐量最大集装箱码头之一盐田港为例,其每周至少要为100艘船提供服务,2021年上半年盐田港日均集装箱吞吐量达到3.1万标箱。

货物一旦受损,费用直接承担者就是货代。那么,货代是怎么产生的?这个行业为什么如此分散?

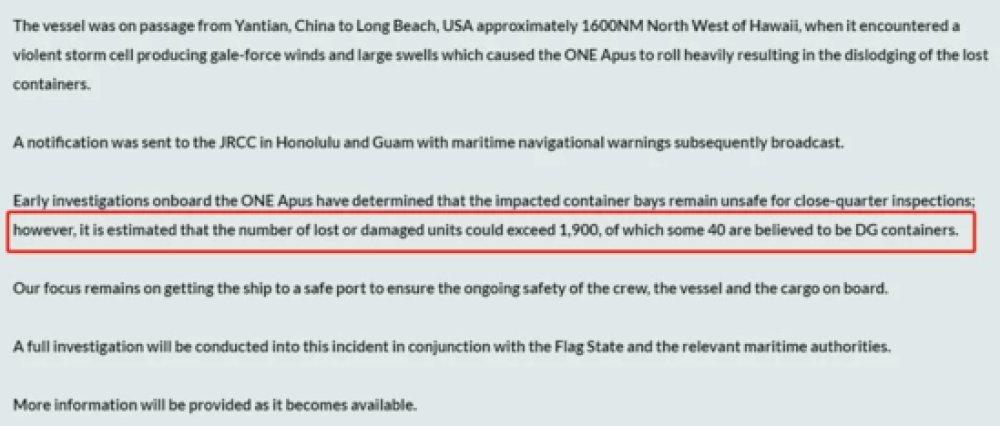

损失或受损的集装箱数目可能超过1900个,其中约有40个是危险品集装箱

早期货代解决的是船公司和货主之间信息差,即帮船公司找货、帮货主找仓位。随后逐渐在把箱子填满之后,延伸一些报关、结汇、签发提单、结算运杂费等等业务。

货代对海运进程起到了多大的推动力难以估量,但多家货代公司老板向36氪表示,“尽管看似古老,货代真正发展是在20